La Globalización económica ha permitido durante las últimas décadas que el crecimiento del Comercio Internacional haya sido superior al aumento del PIB mundial, es decir, que el incremento en el volumen total de exportaciones e importaciones haya sido superior a la expansión de la producción total en términos reales. Según la OMC en su informe sobre el Comercio Internacional 2003, durante el periodo 1991-2000 el PIB mundial creció a una media del 4.4% anual mientras el Comercio lo hizo un 9.6% por año, asimismo, en su informe de estadísticas 2008 indica que las exportaciones mundiales crecieron un 5% de media desde 2000 hasta 2007 mientras el PIB lo hizo un 3% durante el mismo período de tiempo. Por último, en su informe de 2015, este mismo organismo internacional señala que a pesar de la equiparación que existe entre las cifras de incremento del PIB mundial y el volumen de comercio de los últimos años, para el período 2007-2014 la media de crecimiento del comercio fue del 5% mientras la media de expansión del PIB fue del 3,5%, determinando de forma objetiva que la Globalización ha jugado y jugará un importante papel en la configuración económica global.

En este contexto de internacionalización económica, el tipo de cambio juega un papel determinante en los intercambios comerciales internacionales ya que “es el precio al que se cambia una moneda por otra” (Parker, M, Powell, M. y Matthews, k. (2003:790)) y permite las transacciones entre zonas monetarias distintas. Este precio, viene determinado por la interacción que se produce entre oferta y demanda en el mercado de divisas.

Según la teoría de la Paridad de Poder Adquisitivo, los tipos de cambio de las diferentes monedas internacionales sujetas a cotización, confluirán en un precio que les permitirá tener la misma capacidad de compra en las diferentes áreas monetarias siempre que se produzca arbitraje internacional. Desde un punto de vista práctico, esto significará que si un determinado bien tiene un precio de 100 euros en la Zona Euro y 115 dólares en EEUU, el tipo al que se cambiará cada euro será de 1,15 dólares y especificará que 100 euros tienen el mismo poder de compra tanto en la Eurozona como en EEUU.

Pero para que este proceso de arbitraje se produzca y los tipos de cambio actúen como reguladores automáticos de las asimetrías que existen entre los costes de producción y distribución de los distintos mercados mediante precios convergentes, se tienen que producir una serie de condiciones que los permitan actuar de forma automática (fluctuación libre de todas las monedas sujetas a cotización, comercio internacional sin restricciones, información perfecta con relación a los precios de los diferentes productos y servicios…) y que en muchas ocasiones no se producen.

Por lo tanto, aplicar la Ciencia Económica a las decisiones empresariales no es siempre la mejor forma de solucionar los problemas con que se encuentran los operadores internacionales ante la volatilidad de los tipos de cambio y el diferimiento de los cobros/pagos. Para ello, hay que acudir a las finanzas y tratar de asegurarse el precio que una empresa pagará por una moneda futura a precios actuales, evitando así la incertidumbre asociada a la volatilidad de los mercados de divisas.

De los distintos instrumentos que existen en el mercado para evitar los riesgos monetarios asociados a las transacciones internacionales, destacan los “seguros de cambio” o “contratos forward” y el “money market”.

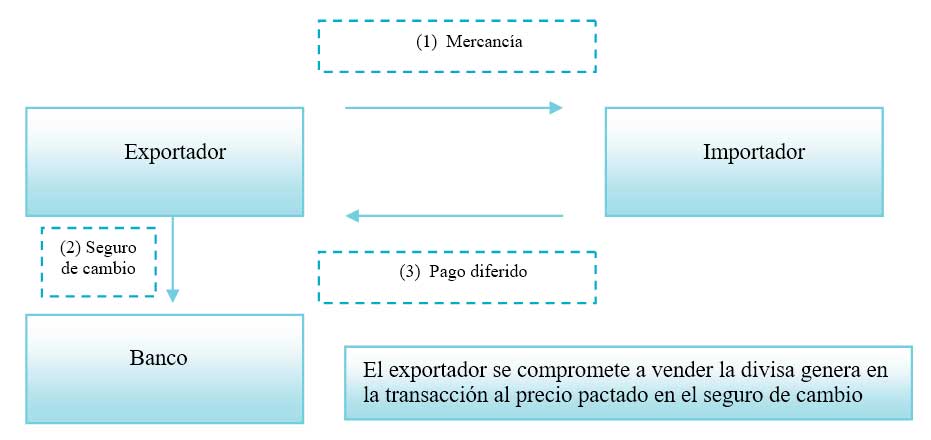

El “seguro de cambio” o “contrato forward” es un instrumento financiero que permite comprar o vender una moneda futura a un precio fijo presente (ver figura 1).

La principal ventaja de este instrumento financiero es que evita los riesgos asociados a las fluctuaciones que se producen en los mercados de divisas, fijando tanto el precio de venta como de compra con exactitud. Este precio es fijo independientemente del plazo al que se formalice el contrato de seguro.

La principal desventaja de este tipo de cobertura de riesgo, es que en el momento de su vencimiento pueden producirse pérdidas relativas si el diferencial entre el tipo de cambio a vencimiento del contrato (spot rate) y el tipo de cambio contratado cuando se formalizó el seguro (forward rate), es importante y va en contra de los intereses del asegurado. También es importante reseñar que cuanto mayor sea el plazo de vencimiento del contrato forward, mayores serán las probabilidades de volatilidad medida por la desviación estándar de la moneda contratada, acrecentando el riesgo de pérdidas o ganancias relativas.

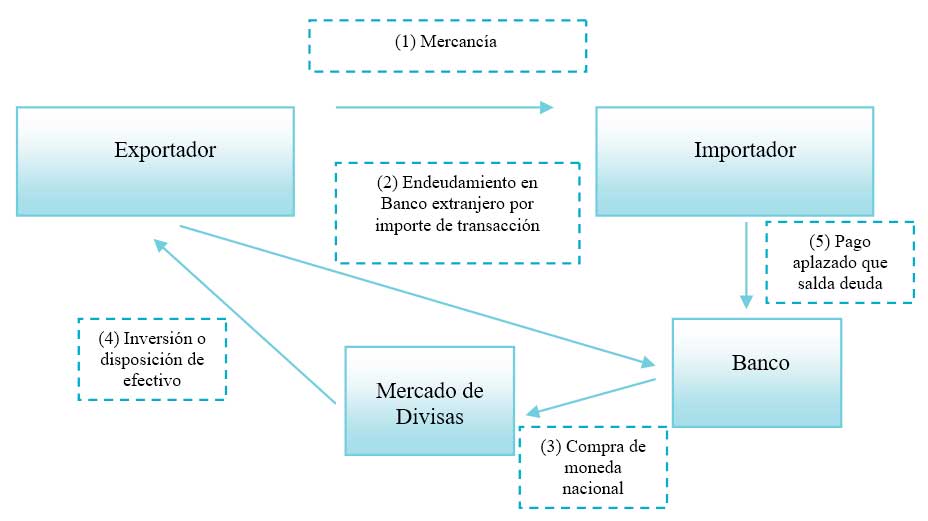

Otra fórmula para evitar la incertidumbre asociada a las fluctuaciones que se producen en los mercados de divisas, es el “money market”. En las importaciones, este instrumento financiero permite endeudarse en moneda nacional para comprar moneda extranjera al tipo de cambio al contado (spot rate), y depositarla a plazo en un banco del país vendedor hasta el vencimiento del pago. En el caso de una exportación, el endeudamiento se produce en moneda extranjera. Este endeudamiento permite comprar moneda nacional al spot rate presente (tipo de cambio al contado), e invertirla en el país exportador. Al vencimiento del cobro, el dinero desembolsado por la empresa importadora salda la deuda contraída con el banco extranjero (ver figura 2).

Al igual que el “seguro de cambio”, la principal ventaja del “money market” es que evita los riesgos asociados a las oscilaciones que se producen en los mercados de divisas. Si hay grandes diferenciales de tipos de interés entre el dinero prestado en una zona monetaria y el depositado en otra, esta opción puede resultar bastante atractiva. A nivel práctico, si un agente internacional pide prestado a una tasa de interés del 3% en su país de origen y deposita el dinero a una tasa del 5% en el país extranjero, la ganancia bruta que originará la operación financiera será de un 2%.

Como principal desventaja, en el caso de no tener garantizado el cobro a través de un crédito documentario irrevocable, se corre el riesgo de impago, con lo que la empresa exportadora tendrá que responsabilizarse de la cancelación de la deuda contraída con el banco extranjero. También es importante señalar que a parte de los tipos de interés asociados a la operación, hay que tener en cuenta otros gastos financieros relacionados con la misma (comisiones de apertura o cancelación, de administración. . .), ya que estos pueden incrementar su coste de forma decisoria.

En definitiva, la utilización de un instrumento u otro vendrá determinada por un análisis financiero riguroso, este análisis tomará en cuenta tanto los diferenciales de tipos de interés entre las dos zonas monetarias intervinientes en la operación, como los diferenciales de inflación que soportan las mismas, este tipo de estudios permitirán al operador internacional optimizar sus recursos financieros a la par que le asegura un precio fijo de compra o venta, dando más estabilidad a las operaciones de comercio internacional.

Referencias:

- World Trade Organization Annual Report 2003.

- http://www.wto.org/english/res_e/statis_e/its2008_e/section1_e/i01.xls

- World Trade Report 2015.

- Parkin, M. Powell, M. & Matthews, K. (2003) Economics. (5th Ed). Essex: Addison-Wesley